Bloomberg — Existe un nicho de negocio que se está abriendo paso en el maltrecho mercado inmobiliario comercial.

Consiste en adquirir edificios con una gran huella de carbono e invertir en reformas ecológicas.

Algunos gestores de activos entrevistados por Bloomberg hablaban de duplicar el dinero de sus clientes en unos pocos años renovando edificios anticuados, incrementando los alquileres en un 20% y obteniendo beneficios al venderlos.

Lea más: Los bonos inmobiliarios más arriesgados están superando los rendimientos de Nvidia

En opinión de Paul White, gestor de un fondo especializado de Hines, promotora inmobiliaria con sede en Houston y más de US$90.000 millones en activos, se trata de un modelo de inversión en bienes inmuebles “irresistible”.

Numerosos inversionistas entrevistados por Bloomberg señalaron que tienen previsto recurrir en buena medida a los mercados de deuda para potenciar su influencia financiera, lo que elevaría las apuestas.

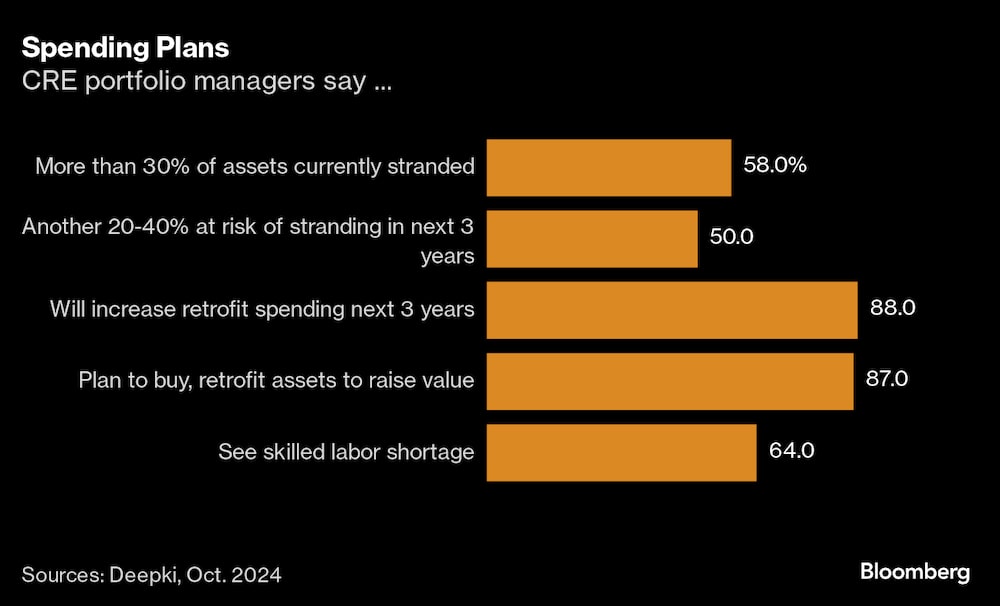

Por su parte, los analistas que vigilan el mercado advirtieron de que el aumento de los gastos de capital y la falta de mano de obra cualificada podrían estimular el crecimiento de los sueldos y encarecer significativamente los costes de las renovaciones.

Con todo, la especulación sobre las reformas ecológicas representa una pizca de optimismo en un mercado que no hace mucho se vio azotado por un repunte pospandémico de las tasas de interés y unos niveles de ocupación volátiles. MSCI Inc. dijo que sus índices muestran que los precios de los inmuebles comerciales cayeron alrededor de un 14% en Europa entre marzo de 2020 y junio de 2024.

Ahora, una nueva oleada de normativas medioambientales y preferencias de los inquilinos tiene a un número creciente de gestores de fondos CRE buscando rentabilizar el momento.

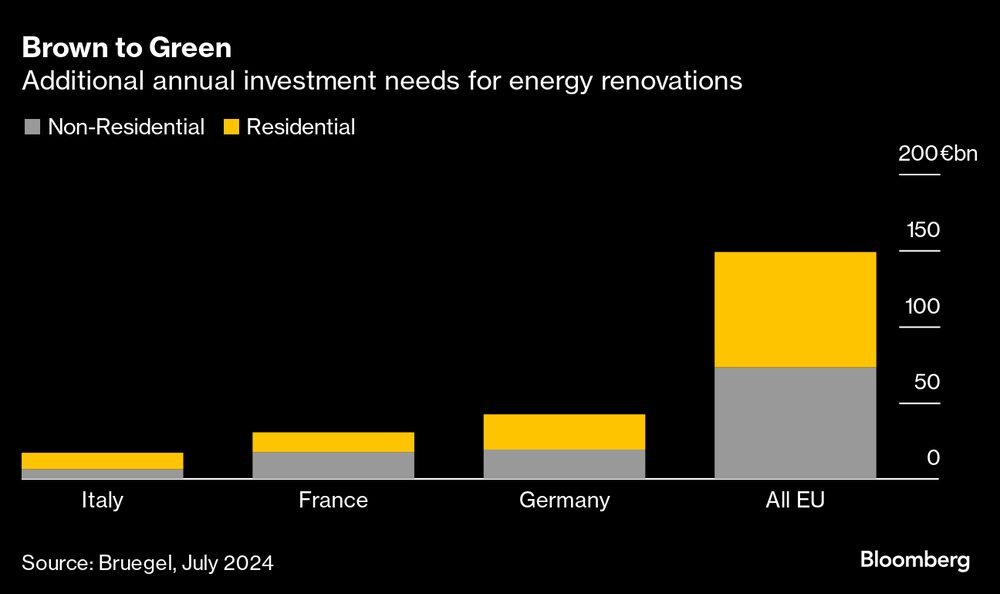

La Directiva europea sobre eficiencia energética de los edificios revisada sobre la eficiencia energética de los edificios entró en vigor este año, y los propietarios tienen hasta finales de esta década para reducir las emisiones de gases de efecto invernadero en al menos un 60% con respecto a los niveles de 2015.

Los propietarios de edificios antiguos corren el riesgo de sufrir importantes pérdidas, y los abogados que asesoran al sector advierten de los “enormes” costes de rehabilitación que se avecinan.

Aqullos dueños que esperen demasiado se enfrentan a una factura mayor más adelante, según Sven Bienert, jefe de proyecto de Carbon Risk Real Estate Monitor (CRE, Monitor Inmobiliario del Riesgo de Carbono), que ayuda al sector inmobiliario a hacer frente a las emisiones.

También afirma que muchos bancos aún no se han dado cuenta de lo rápido que puede estar disminuyendo el valor colateral de sus préstamos CRE. Se trata de un “riesgo significativo” para los balances de los bancos, afirma Bienert.

Lea más: ¿Qué son los fondos inmobiliarios y cómo invertir en ellos?

Hay pruebas de que algunos propietarios prefieren mantener la mirada en otro lado antes de darse cuenta de las pérdidas en el punto de venta. Son “reacios a vender y cristalizar la pérdida”, según White, que afirma que por eso Hines no ha conseguido comprar tantas propiedades como le gustaría. Al final, sin embargo, los propietarios “tendrán que aceptar la realidad de las nuevas normativas”, dijo.

Por ahora, renovar estos edificios anticuados para hacerlos más ecológicos sigue siendo una empresa de nicho limitada sobre todo a los gestores de inversiones dispuestos a especular con los riesgos.

Entre los gestores de activos que están creando fondos destinados a hacer más ecológicos los inmuebles comerciales se encuentran Galvanize Climate Solutions, del multimillonario Tom Steyer, Fidelity International, Schroders Plc y Ardian SAS.

Es mucho lo que está en juego, con enormes franjas de inmuebles en el punto de mira. En Europa, hasta el 80% del mercado de oficinas se construyó hace más de una década, lo que lo deja anticuado y necesitado de una renovación ecológica, según un análisis de Jones Lang LaSalle Inc.

Un estudio publicado por Deepki, un proveedor de datos sobre sostenibilidad para propietarios e inversores inmobiliarios, descubrió que más de la mitad de los gestores europeos de CRE están actualmente sentados sobre activos varados equivalentes al menos al 30% de sus carteras porque no cumplen las nuevas normas ecológicas.

Al mismo tiempo, hay pruebas de que un número cada vez mayor está dispuesto a invertir en convertir edificios marrones en inmuebles ecológicos. De los gestores de CRE encuestados, el 87% “tiene previsto aumentar la compra de edificios de bajo rendimiento energético con vistas a readaptarlos”, afirma Deepki en el estudio.

Schroders gestiona un fondo de inversión de £460 millones(US$600 millones) centrado en mejorar la sostenibilidad de unos 40 inmuebles comerciales del Reino Unido. El gestor de activos convirtió recientemente un almacén de Manchester en un edificio operacionalmente con emisiones netas de carbono cero, lo que le permite cobrar hasta un 40% más en alquileres que las propiedades más antiguas del mismo polígono.

Schroder Real Estate Investment Trust afirma que ahora está considerando primas de alquiler de hasta el 30% en toda la cartera.

Coima, una gestora de activos italiana, tiene previsto captar €500 millones(US$540 millones) para un fondo que, según afirma, comprará, renovará, alquilará y venderá edificios de oficinas y residenciales en Roma y Milán.

Lea más: La crisis del mercado inmobiliario crea la mejor oportunidad de inversión en décadas: Gloor

Fidelity International tiene un par de fondos destinados a edificios de oficinas y logísticos. Su comité de inversión se mostró inicialmente reticente ante el elevado coste de comprar y renovar un edificio de oficinas londinense, pero dio el visto bueno cuando Fidelity negoció un buen precio.

Los inversores institucionales están tomando nota.

White afirma que Hines ha atraído a 35 fondos de pensiones y otros inversores para su fondo de €1.600 millones (US$1.722 millones) dedicado a convertir propiedades anticuadas en activos verdes. Para cuando Hines cierre el fondo en 2030, la empresa espera haber convertido esos €1.600 millones en al menos €4.000 millones (US$4.310 millones), dijo.

"Solemos vender bastante rápido", dijo White. "Podemos dar la vuelta a un edificio en tres o cuatro años".

Los bancos, mientras tanto, pueden no estar reflejando los riesgos de los préstamos inmobiliarios marrones en sus libros.

Priscilla Le Priellec, responsable de préstamos inmobiliarios, estructurados y de desarrollo de La Banque Postale, afirma que su equipo ha rechazado préstamos por motivos medioambientales sólo para ver cómo el negocio era absorbido por la competencia.

"Es bastante cuestionable", dijo en una entrevista.

Pero es probable que ignorar el riesgo climático tenga consecuencias, sobre todo porque las aseguradoras se retiran de las propiedades que no están preparadas, dijo. “Tienes que asegurarte de que tus activos pueden estar asegurados”.

BNP Paribas SA, el mayor banco de la Unión Europea por activos, vendió un edificio en Madrid hace tres años por €59 millones (US$63,5 millones), un descuento del 40% en aquel momento en relación con activos comparables de grado A en la zona. El inmueble es ahora objeto de un proyecto de rehabilitación para convertirlo en verde, por parte de la empresa francesa de capital riesgo Ardian.

Edmund Eggins, director gerente de bienes inmuebles de Ardian, afirma que, como activo, el edificio iba camino de “quedar varado en 2030″.

Un portavoz de BNP Paribas declinó hacer comentarios.

La rehabilitación del inmueble, conocido localmente como Faro, implica la reconstrucción de toda la fachada de un solo cristal, así como la sustitución de todo el aire acondicionado y la ventilación. Nueva plomería que reducirá el consumo de agua, mientras que los paneles solares generarán electricidad y calor limpios.

Finalmente, un conjunto de 900 sensores ocultos controlará y ajustará constantemente el rendimiento del edificio para garantizar que las emisiones se mantengan bajas.

El coste previsto es de €30 millones (US$32,3 millones), es decir, aproximadamente la mitad del precio de compra, afirma Eggins. Ardian, que hasta ahora ha realizado el 70% de las obras, tiene previsto terminar el proyecto a finales de este año, tras lo cual aspira a que los alquileres se sitúen entre un 10% y un 20% por encima de la media del área local del edificio.

El objetivo es hacer de Faro "el primer edificio de carbono cero de España", dijo Eggins.

Spencer Corkin, responsable de estrategia de valor añadido de la gestora inmobiliaria AEW en Europa, afirma que “los activos ineficientes o que no cumplen la normativa corren el riesgo de quedarse funcionalmente obsoletos y carecer de liquidez”.

La otra cara de la moneda, según White de Hines, es que los que inviertan ahora se beneficiarán de una ola de crecimiento sostenido.

"Es inevitable que prevalezca la demanda de espacios inmobiliarios sostenibles", afirmó.

--Con la colaboración de Neil Callanan.

Lea más en Bloomberg.com