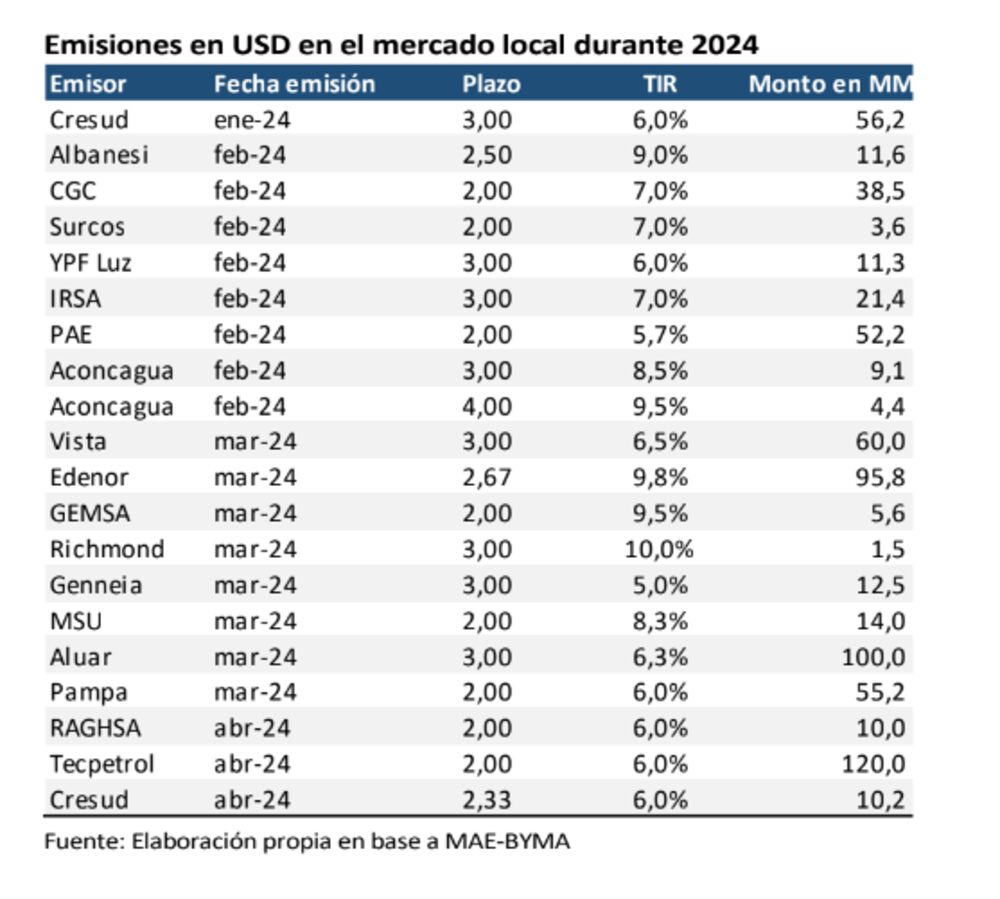

Buenos Aires — El cúmulo de regulaciones cambiarias que e impedimentos para acceder a dólares de manera directa generó distorsiones en el mercado financiero argentino y una de ellas es el estancamiento de las tasas de las obligaciones negociables (ON) en dólares en niveles inusualmente bajos. En este contexto, las empresas aprovechan para emitir deuda en el mercado a muy bajo costo.

La pregunta que se hacen los inversores es qué puede pasar con los retornos de las ON ante una eventual eliminación del cepo: los analistas consultados creen que los precios de estos bonos tendrían caídas, en general. E incluso, algunos consideran que la curva corporativa podría ser bastante similar a la que hoy se ve en los Bopreal del Banco Central de la República Argentina (BCRA).

Bonos en niveles de Estados Unidos

Un estudio reciente de la consultora Quantum Finanzas, que dirige Daniel Marx, reseñó que los bonos corporativos denominados en dólares han resultado un buen refugio para los inversores que no han podido acceder a varios tipos de activos, ya sea por el cepo cambiario u otro tipo de regulaciones para inversores institucionales.

“En comparación con los soberanos en dólares, las ON han mostrado un precio promedio menos volátil y, a pesar el rally reciente de los soberanos, todavía les ganan en la comparación desde septiembre de 2020, fecha de emisión de los títulos públicos”, destaca el informe.

Ver Más: Cotizaciones del dólar blue y MEP seguirán con presión bajista o estables, según 4 expertos

Sin embargo, Quantum destaca que, en los últimos seis meses, los precios de los bonos soberanos subieron 75%, mientras que los de los corporativos subieron 7%, lo que lleva a preguntarse si aún hay sentido en quedarse en este tipo de instrumentos.

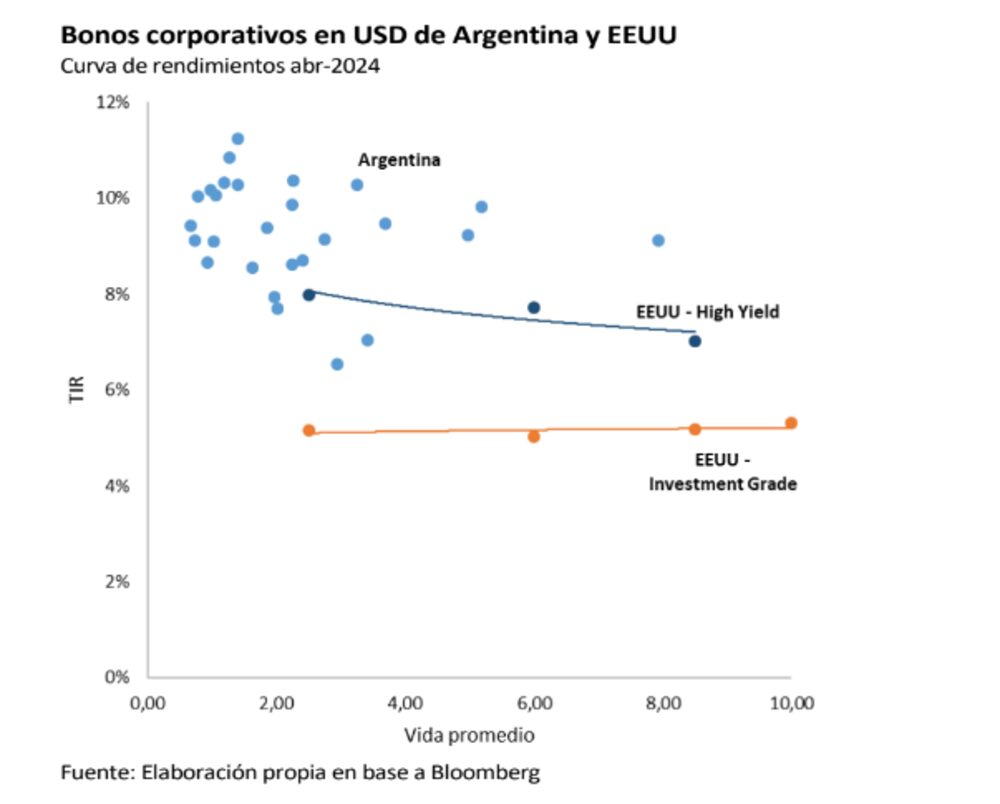

El informe puntualiza en algunos aspectos que tenderían a mostrar que los bonos que emiten las empresas están caros:

- Si hacemos zoom en los créditos de mejor calidad podemos observar que ya cotizan con rendimientos cercanos a los de los bonos high yield (alto rendimiento) de Estados Unidos e, incluso, algunos por debajo, a pesar de ser empresas que operan en una economía con volatilidad y riesgo de inestabilidad muy superior.

- Al mismo tiempo, destaca Quantum Finanzas, los bonos soberanos tendrían potencial de suba de precios si se consolida la acumulación de reservas internacionales y un equilibrio fiscal sostenible en el tiempo, ya que el spread contra comparables aún es amplio. Sin embargo, “en el caso de la deuda corporativa, ese diferencial luce bajo y el precio caro en algunos casos puntuales”.

Ver más: ¿En qué invertir en Argentina? Las ON que eligen cinco expertos del mercado

Al subrayar estos dos aspectos, Quantum Finanzas reflexiona: “Cabe pensar que carteras que hoy puedan moverse a otro tipo de riesgo, tiendan a reducir la ponderación en deuda corporativa argentina, siendo asimétrico el potencial de retorno positivo (limitado al carry trade y a una restringida compresión de spreads) frente al negativo”.

¿Burbuja de ON?

En la red social X, algunos comentaristas de mercado advierten que las regulaciones cambiarias generaron una burbuja. Las personas consultadas por Bloomberg Línea consideraron que esa palabra no es correcta, pero sí reconocieron que los precios están por encima de lo que deberían estar en condiciones normales.

“Los precios de las ON son hijos de una distorsión de mercado”, mencionó Juan Manuel Truffa, de la consultora Outlier. Y justificó: “El cepo, todo el tema regulatorio que trae aparejado, ha hecho que se dirijan allí fondos que no pueden ir al dólar. Eso comprimió los spread”.

A continuación, Truffa sentenció: “Salvo que haya una corrección anterior, ante un evento de unificación cambiaria, consideramos que va a haber un poquito de traqueteo en el mercado de ON, porque van a tener que arbitrarse a lo que el mercado determine que es su valor: claramente no es la curva soberana, pero tampoco es la curva actual de ON”.

Para buscar un paralelismo respecto del nivel al que podrían converger las curvas, Truffa consideró que lo que sucede con los Bopreal puede ser un buen anticipo.

En línea con esta mirada, el jefe de research de Aurum Valores, Pablo Repetto, consignó: “No lo llamaría una burbuja, pero se le parece bastante. La distorsión que crea el cepo contamina toda la estructura de deuda local, tanto la corporativa hard dollar como la de pesos soberana. Los rendimientos de ambos instrumentos son síntoma inequívoco de las distorsiones que genera el cepo”.

Repetto también afirmó que es posible que si existiera algún grado de libertad con menos restricciones para elegir entre instrumentos, las ON hard dollar deberían arbitrarse con rendimientos de activos externos similares

Por último, el ejecutivo de Aurum Valores puntualizó que se da la paradoja que, dentro del mercado local, empresas con perfiles de riesgo - retorno muy disímiles terminan tendiendo a rendir lo mismo.

Ley local, más cara que ley New York

“Históricamente, los contratos de deuda emitidos bajo ley local se han percibido como más débiles que los bajo ley Nueva York”, indica el antes mencionado informe de Quantum Finanzas. Esta percepción de riesgo se refleja claramente en el diferencial con el que cotizan los Bonares (Ley local) frente a los Globales argentinos (Ley New York). “Paradójicamente, el comportamiento de los últimos años de la deuda corporativa ha sido el inverso”, advierte el documento.

Tras esto último, los analistas de Quantum Finanzas sentencian: “Las empresas logran colocar deuda en el mercado local a tasas por debajo del rendimiento de sus bonos emitidos en el mercado internacional. Esta discrepancia se explica por las restricciones impuestas a los inversores que acceden al mercado cambiario oficial, quienes pueden dolarizar sus portafolios posicionándose en títulos públicos o corporativos, pero en este caso solo los emitidos bajo ley local. Una vez eliminadas esas restricciones, es probable que las curvas bajo ley local arbitren con las de Ley New York, generando caídas en los precios de ciertos créditos”.